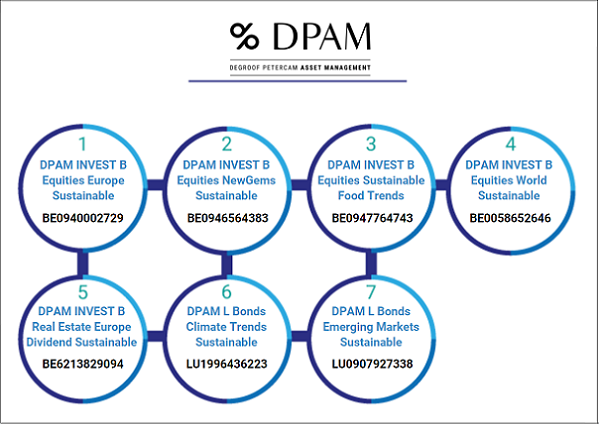

Investissement socialement responsable : découvrez 7 fonds phares de DPAM

(Easybourse.com) Dans ce dossier, EasyBourse met en lumière sept fonds phares de Degroof Petercam Asset Management, une société basée à Bruxelles qui fait référence dans l'industrie de gestion d'actifs au niveau international. Ces sept fonds constituent une gamme complète de stratégies d'investissement dédiée à l'investissement durable. Tous les fonds sont distribués sur la plateforme d'EasyBourse. Trois d'entre eux sont également disponibles dans l'offre d'assurance-vie.

Pourquoi le fonds DPAM Invest B Equities Europe Sustainable ?

Pourquoi le fonds DPAM Invest B Equities Europe Sustainable ? Processus d'investissement du fonds DPAM Invest B Equities Europe Sustainable

Processus d'investissement du fonds DPAM Invest B Equities Europe Sustainable

Étape n°1. Définition du pool d’actions

Filtre quantitatif : afin d’assurer un niveau de liquidité suffisant, les gérants sélectionnent les entreprises avec une capitalisation boursière minimale de 1 milliard d’euros.

Filtre quantitatif : afin d’assurer un niveau de liquidité suffisant, les gérants sélectionnent les entreprises avec une capitalisation boursière minimale de 1 milliard d’euros. Filtre durable : sur base de données externes et de méthodes d’analyse internes, les gérants et experts ESG débusquent les entreprises avec un profil ESG attractif ou en progression.

Filtre durable : sur base de données externes et de méthodes d’analyse internes, les gérants et experts ESG débusquent les entreprises avec un profil ESG attractif ou en progression. Les entreprises empêtrées dans de graves controverses ou actives dans des secteurs tels le tabac, l’armement, la pornographie ou le jeu sont exclues.

Les entreprises empêtrées dans de graves controverses ou actives dans des secteurs tels le tabac, l’armement, la pornographie ou le jeu sont exclues. Les entreprises ne respectant pas le Pacte mondial des Nations Unies sont éliminées.

Les entreprises ne respectant pas le Pacte mondial des Nations Unies sont éliminées. Les entreprises classées dans le dernier quart des notes ESG dans chaque secteur sont écartées.

Les entreprises classées dans le dernier quart des notes ESG dans chaque secteur sont écartées. Étape n°2. Analyse approfondie

Entreprises sous la loupe: les gestionnaires et analystes buy-side effectuent des recherches aux niveaux :

Entreprises sous la loupe: les gestionnaires et analystes buy-side effectuent des recherches aux niveaux : Quantitatif (rentabilité des capitaux investis supérieure à la moyenne, haut niveau de conversion de cash, etc.).

Quantitatif (rentabilité des capitaux investis supérieure à la moyenne, haut niveau de conversion de cash, etc.). Qualitatif (avantage compétitif, historique du management, etc.).

Qualitatif (avantage compétitif, historique du management, etc.). Risques et opportunités ESG.

Risques et opportunités ESG. Profil d’activité (secteurs de croissance à long terme : énergies propres, vieillissement démographique, etc.).

Profil d’activité (secteurs de croissance à long terme : énergies propres, vieillissement démographique, etc.).Étape n°3. Constitution d’un portefeuille rassemblant « le meilleur des deux mondes »

Les gestionnaires composent un portefeuille d’environ 50 sociétés de croissance et de qualité qui affichent une valorisation raisonnable et un profil et des perspectives ESG et financiers attractifs. Pour une diversification optimale, les actions sont équipondérées et ils visent une allocation équilibrée entre pays et secteurs.

Étape n°4. Surveillance et contrôle des risques

Il s’agit d’un portefeuille à gestion active : les gestionnaires étudient en permanence les positions, sont toujours à l’affût de nouvelles opportunités et respectent des principes de vente stricts lorsque les positions ne correspondent plus aux critères quantitatifs ou de durabilité.

Notation, accréditation et récompenses

Notation, accréditation et récompenses

Fiche valeur du fonds DPAM Invest B Equities Europe Sustainable

Fiche valeur du fonds DPAM Invest B Equities Europe Sustainable

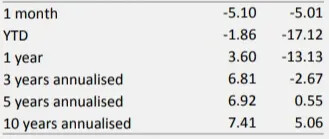

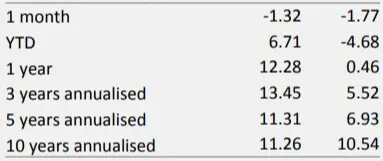

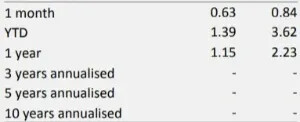

Données arrêtées à fin octobre 2020

Rapport mensuel du fonds DPAM Invest B Equities Europe Sustainable

Rapport mensuel du fonds DPAM Invest B Equities Europe Sustainable

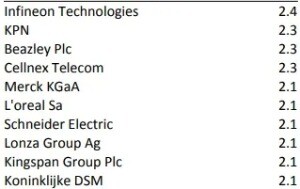

(% par rapport aux encours)

Souscrivez à ce fonds sur EasyBourse

Souscrivez à ce fonds sur EasyBourse

Pourquoi le fonds DPAM Invest B Equities NewGems Sustainable ?

Pourquoi le fonds DPAM Invest B Equities NewGems Sustainable ?investisseurs.

Processus d’investissement du fonds DPAM Invest B Equities NewGems Sustainable

Processus d’investissement du fonds DPAM Invest B Equities NewGems Sustainable

Etape 1. Définition de l’univers d’investissement

Filtre thématique : Les gérants ont dressé une liste mondiale de sociétés dont l’activité est en lien avec les 7 thèmes. Cette liste est évolutive car ils recherchent constamment de nouvelles opportunités.

Filtre thématique : Les gérants ont dressé une liste mondiale de sociétés dont l’activité est en lien avec les 7 thèmes. Cette liste est évolutive car ils recherchent constamment de nouvelles opportunités. Filtre quantitatif : Critères de capitalisation minimale (300 millions d’euros) et de valorisation (sur base du free cash-flow).

Filtre quantitatif : Critères de capitalisation minimale (300 millions d’euros) et de valorisation (sur base du free cash-flow).Filtre durable : Les sociétés actives dans le tabac, l’armement, la pornographie et le jeu ou qui ne respectent pas les principes du Pacte mondial des Nations Unies sont exclues.

Etape 2. Analyse en profondeur

Top-down : Analyse de la situation et des prévisions macro-économiques pour divers pays, thèmes, sous-secteurs, etc.

Top-down : Analyse de la situation et des prévisions macro-économiques pour divers pays, thèmes, sous-secteurs, etc. Bottom-up : Analyse des entreprises sur base de critères quantitatifs (free cash-flow, endettement, etc.) et qualitatifs (avantage compétitif, track-record du management, etc.).

Bottom-up : Analyse des entreprises sur base de critères quantitatifs (free cash-flow, endettement, etc.) et qualitatifs (avantage compétitif, track-record du management, etc.). ESG : Analyse de durabilité des entreprises sur base d’indicateurs clés spécifiques à chaque secteur. La cybersécurité est par exemple un indicateur pertinent pour les sociétés financières, alors que l’efficacité énergétique concernera les constructeurs automobiles.

ESG : Analyse de durabilité des entreprises sur base d’indicateurs clés spécifiques à chaque secteur. La cybersécurité est par exemple un indicateur pertinent pour les sociétés financières, alors que l’efficacité énergétique concernera les constructeurs automobiles.Etape 3. Réunion du « meilleur des deux mondes »

Les gérants composent un portefeuille diversifié de 70 à 80 sociétés qui ont une réputation ESG solide et dont les solutions innovantes devraient contribuer à bâtir la société de demain tout en gonflant leur rentabilité à long terme.

Etape 4. Surveillance et contrôle des risques

Les positions en portefeuille font l’objet d’un suivi permanent. Même si les gérants suivent une stratégie buy-and-hold, il s’agit aussi d’un portefeuille à gestion active : ils sont donc toujours à l’affût de nouvelles opportunités et respectent des principes de vente stricts quand les positions ne répondent plus aux critères quantitatifs ou de durabilité.

Notation, accréditation et récompenses

Notation, accréditation et récompenses

Fiche valeur du fonds DPAM Invest B Equities NewGems Sustainable

Fiche valeur du fonds DPAM Invest B Equities NewGems Sustainable

(en%)

Données arrêtées fin octobre 2020

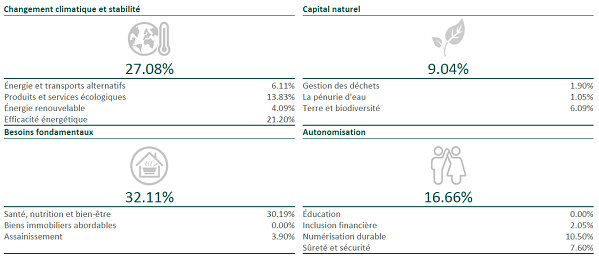

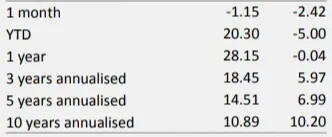

Rapport mensuel du fonds DPAM Invest B Equities NewGems Sustainable

Rapport mensuel du fonds DPAM Invest B Equities NewGems Sustainable

(% par rapport aux encours)

Souscrivez à ce fonds sur EasyBourse

Souscrivez à ce fonds sur EasyBourse

Pourquoi le fonds DPAM Invest B Sustainable Food Trends ?

Pourquoi le fonds DPAM Invest B Sustainable Food Trends ?Une analyse approfondie des perspectives régionales et sectorielles et du potentiel financier et profil de durabilité des entreprises est essentielle pour identifier les opportunités et éviter les risques. DPAM préfère les small & mid-caps vu leur croissance plus importante.

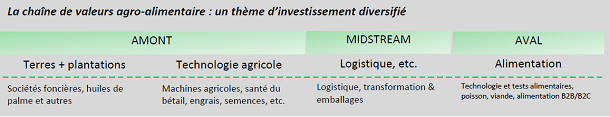

Les gestionnaires sont libres d’investir partout sur la chaîne de valeurs agro-alimentaire avec une approche thématique (fertilisants naturels, produits biologiques, food tech etc…) en fonction des perspectives de rendement/risque, tout en respectant des consignes strictes de diversification.

Processus d'investissement du fonds DPAM Invest B Equities Sustainable Food Trends

Processus d'investissement du fonds DPAM Invest B Equities Sustainable Food Trends

Etape n°1. Définition du pool d’actions

Filtre thématique : recensement mondial des entreprises dont l’activité a un lien avec les 8 objectifs onusiens retenus.

Filtre thématique : recensement mondial des entreprises dont l’activité a un lien avec les 8 objectifs onusiens retenus. Filtre quantitatif : capitalisation boursière minimale de EUR200 millions.

Filtre quantitatif : capitalisation boursière minimale de EUR200 millions. Filtre durable : exclusion des entreprises ne respectant pas le Pacte mondial de l’ONU, actives dans les secteurs des matières premières non alimentaires telles le bois et le caoutchouc ou secteurs controversés comme le tabac ou faisant l’objet d’une controverse de niveau 5.

Filtre durable : exclusion des entreprises ne respectant pas le Pacte mondial de l’ONU, actives dans les secteurs des matières premières non alimentaires telles le bois et le caoutchouc ou secteurs controversés comme le tabac ou faisant l’objet d’une controverse de niveau 5.Etape n°2. Analyse approfondie

Top-down : évaluation des tendances/prévisions macro-économiques pour différents pays, thèmes, etc.

Top-down : évaluation des tendances/prévisions macro-économiques pour différents pays, thèmes, etc. Bottom-up : application de critères quantitatifs et qualitatifs pour identifier les entreprises affichant une forte croissance, des bénéfices élevés et un modèle d’activité sain.

Bottom-up : application de critères quantitatifs et qualitatifs pour identifier les entreprises affichant une forte croissance, des bénéfices élevés et un modèle d’activité sain. Durabilité : application d’Indicateurs clés DPAM propres à chaque secteur pour évaluer la durabilité des entreprises. Ainsi, l’efficience en eau s’applique davantage à l’agriculture et les émissions de CO2 aux fabricants de tracteurs. Les sociétés aux scores relativement faibles sont évitées ; celles au coeur d’une controverse de niveau 4 peuvent être exclues. DPAM interpelle aussi directement les entreprises sur des questions de durabilité, une différence notable par rapport à ses pairs.

Durabilité : application d’Indicateurs clés DPAM propres à chaque secteur pour évaluer la durabilité des entreprises. Ainsi, l’efficience en eau s’applique davantage à l’agriculture et les émissions de CO2 aux fabricants de tracteurs. Les sociétés aux scores relativement faibles sont évitées ; celles au coeur d’une controverse de niveau 4 peuvent être exclues. DPAM interpelle aussi directement les entreprises sur des questions de durabilité, une différence notable par rapport à ses pairs.Etape n°3. Constitution du portefeuille

Portefeuille concentré de 35 à 40 sociétés aux perspectives financières solides et aux solutions innovantes pouvant contribuer à la réalisation des objectifs de durabilité de l’ONU. Pour réduire le risque, les positions sont diversifiées géographiquement et entre les différents sous-secteurs de la chaîne des valeurs agro-alimentaire

Etape n°4. Surveillance et contrôle des risques

Les positions font l’objet d’un suivi permanent. Même si les gestionnaires suivent une stratégie buy-and-hold, il s’agit aussi d’un portefeuille à gestion active. Ils sont donc toujours à l’affût de nouvelles opportunités et adhèrent à des principes de vente stricts quand les positions ne répondent plus aux critères de durabilité ou financiers.

Notation, accréditation et récompenses

Notation, accréditation et récompenses

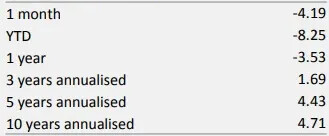

Fiche valeur du fonds DPAM Invest B Equities Sustainable Food Trends

Fiche valeur du fonds DPAM Invest B Equities Sustainable Food Trends

(en%)

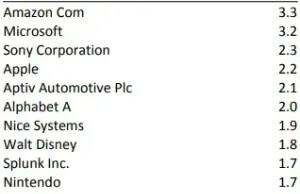

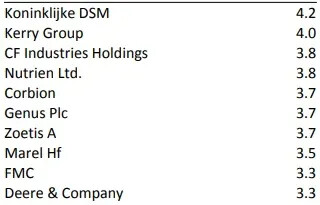

Rapport mensuel du fonds DPAM Invest B Equities Sustainable Food Trends

Rapport mensuel du fonds DPAM Invest B Equities Sustainable Food Trends

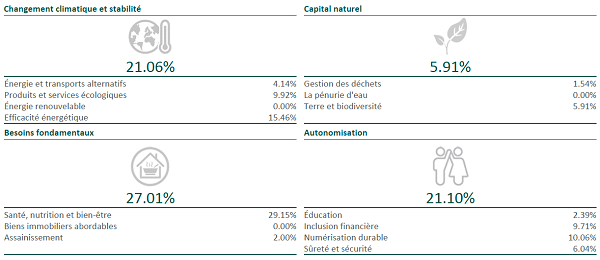

(% par rapport aux encours)

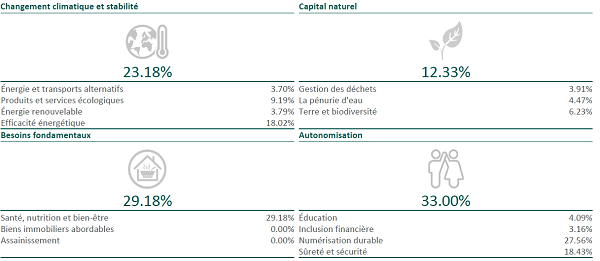

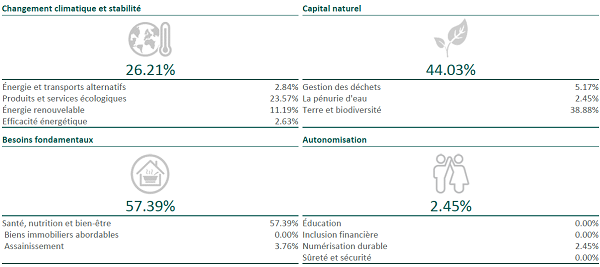

Rapport trimestriel sur la durabilité du fonds DPAM Invest B Equities Sustainable Food Trends

Rapport trimestriel sur la durabilité du fonds DPAM Invest B Equities Sustainable Food Trends

Souscrivez à ce fonds sur EasyBourse

Souscrivez à ce fonds sur EasyBourse

Pourquoi le fonds DPAM Invest B Equities World Sustainable ?

Pourquoi le fonds DPAM Invest B Equities World Sustainable ?L’analyse des sociétés ne se limite pas à des critères économiques et financiers. Elle tient aussi compte de critères liés à l’environnement, aux facteurs sociaux et à la bonne gouvernance (ESG). Le fonds cherche à investir dans des sociétés qui ont un niveau de réputation ESG élevé.

Processus d’investissement du fonds DPAM Invest B Equities World Sustainable

Processus d’investissement du fonds DPAM Invest B Equities World Sustainable

Filtre ESG :

Filtre ESG : Les sociétés doivent respecter les 10 principes du Global Compact de l’Organisation des Nations Unies.

Les sociétés doivent respecter les 10 principes du Global Compact de l’Organisation des Nations Unies. Par ailleurs, les sociétés actives dans des secteurs tels que le tabac, l’armement, le jeu, etc. sont exclues. Les sociétés faisant face aux niveaux de controverses les plus élevés sont aussi évitées.

Par ailleurs, les sociétés actives dans des secteurs tels que le tabac, l’armement, le jeu, etc. sont exclues. Les sociétés faisant face aux niveaux de controverses les plus élevés sont aussi évitées. Sur base de données internes et d’analyses d’agences indépendantes telles que Sustainalytics, les sociétés affichant les 25% des Scores ESG les plus bas dans leur secteur sont retirées.

Sur base de données internes et d’analyses d’agences indépendantes telles que Sustainalytics, les sociétés affichant les 25% des Scores ESG les plus bas dans leur secteur sont retirées. Analyse qualitative approfondie :

Analyse qualitative approfondie :  Les sociétés font l’objet d’une analyse qualitative approfondie, notamment de leurs caractéristiques économiques et financières et des facteurs ESG. L’objectif est de sélectionner des sociétés de qualité avec une forte réputation ESG.

Les sociétés font l’objet d’une analyse qualitative approfondie, notamment de leurs caractéristiques économiques et financières et des facteurs ESG. L’objectif est de sélectionner des sociétés de qualité avec une forte réputation ESG. Lorsqu’il construit le portefeuille, le gestionnaire vise une diversification géographique et sectorielle équilibrée.

Lorsqu’il construit le portefeuille, le gestionnaire vise une diversification géographique et sectorielle équilibrée. Notation, accréditation et récompenses

Notation, accréditation et récompenses

Fiche valeur du fonds DPAM Invest B Equities World Sustainable

Fiche valeur du fonds DPAM Invest B Equities World Sustainable

(en%)

Données arrêtées fin octobre 2020

Rapport mensuel du fonds DPAM Invest B Equities World Sustainable

Rapport mensuel du fonds DPAM Invest B Equities World Sustainable

(% par rapport aux encours)

Souscrivez à ce fonds sur Eas yBourse

Souscrivez à ce fonds sur Eas yBourse

Pourquoi le fonds DPAM Invest B Real Estate Europe Dividend Sustainable ?

Pourquoi le fonds DPAM Invest B Real Estate Europe Dividend Sustainable ?Touche défensive : les actions à dividende sont souvent moins volatiles à long terme que le marché. Le management de ces sociétés a tendance à être plus prudent afin de pouvoir maintenir le dividende. Pour limiter la volatilité, le fonds peut aussi investir dans des obligations dont le comportement peut soit lisser les performances, soit augmenter le rendement en cas de stress sur les marchés.

Processus d'investissement du fonds DPAM Invest B Real Estate Europe Dividend Sustainable

Processus d'investissement du fonds DPAM Invest B Real Estate Europe Dividend Sustainable

Screening du rendement. Les gestionnaires sélectionnent les sociétés dont le rendement de dividende est supérieur au rendement moyen de l’indice FTSE EPRA/NAREIT Developed Europe. Au moins 50% des actions doivent avoir un rendement de dividende supérieur à la moyenne du marché.

Screening du rendement. Les gestionnaires sélectionnent les sociétés dont le rendement de dividende est supérieur au rendement moyen de l’indice FTSE EPRA/NAREIT Developed Europe. Au moins 50% des actions doivent avoir un rendement de dividende supérieur à la moyenne du marché.  Analyse top-down. A partir de l’analyse de l’équipe macro-économique de DPAM, des données immobilières, des visites de terrain et de la participation à divers événements, les gestionnaires identifient les pays, régions, villes et segments offrant des perspectives intéressantes.

Analyse top-down. A partir de l’analyse de l’équipe macro-économique de DPAM, des données immobilières, des visites de terrain et de la participation à divers événements, les gestionnaires identifient les pays, régions, villes et segments offrant des perspectives intéressantes. Durabilité. Les entreprises qui ne respectent pas le Global Compact de l’ONU, font face à des controverses importantes ou sont actives dans un secteur controversé sont éliminées.

Durabilité. Les entreprises qui ne respectent pas le Global Compact de l’ONU, font face à des controverses importantes ou sont actives dans un secteur controversé sont éliminées. Analyse bottom-up. Avec l’aide des analystes actions et crédit de DPAM, les gestionnaires évaluent les sociétés aux niveaux :

Analyse bottom-up. Avec l’aide des analystes actions et crédit de DPAM, les gestionnaires évaluent les sociétés aux niveaux : Qualitatif : qualité du portefeuille immobilier (risque de concentration des locataires, échéance des baux, etc.) et du management (résultats à long terme, stratégie claire et prudente) ;

Qualitatif : qualité du portefeuille immobilier (risque de concentration des locataires, échéance des baux, etc.) et du management (résultats à long terme, stratégie claire et prudente) ; Quantitatif : paramètres financiers de la société, tant présents qu’attendus. Le cash flow est essentiel pour évaluer les perspectives de rendement et d’accroissement de la valeur des actifs. L’objectif est aussi de mesurer la valorisation de la société par rapport à ses pairs.

Quantitatif : paramètres financiers de la société, tant présents qu’attendus. Le cash flow est essentiel pour évaluer les perspectives de rendement et d’accroissement de la valeur des actifs. L’objectif est aussi de mesurer la valorisation de la société par rapport à ses pairs.Cette analyse doit être validée par une visite de la société avant de pouvoir procéder à tout investissement. L’analyse doit aussi déterminer, selon le cas, l’opportunité d’investir soit dans les actions, soit dans les obligations d’une société.

Bulletin ESG. Sur base d’indicateurs de performance ESG concrets, développés en interne, les entreprises se voient atribuer un score ESG. Exemples: certification de bâtiment ‘vert’ ou intensité énergétique moyenne des bâtiments. L’objectif est d’éviter les entreprises à haut risque ESG, d’indentifier les opportunités ESG et les sujets possibles de dialogue ESG avec les entreprises.

Bulletin ESG. Sur base d’indicateurs de performance ESG concrets, développés en interne, les entreprises se voient atribuer un score ESG. Exemples: certification de bâtiment ‘vert’ ou intensité énergétique moyenne des bâtiments. L’objectif est d’éviter les entreprises à haut risque ESG, d’indentifier les opportunités ESG et les sujets possibles de dialogue ESG avec les entreprises. Construction & contrôle. Les gestionnaires composent un portefeuille concentré de 40 à 60 actions de conviction diversifiées entre différents pays et segments immobiliers. Les marchés et positions sont suivis en permanence. Si la stratégie buy & hold est privilégiée, les gestionnaires recherchent aussi activement de nouvelles opportunités et n’hésitent pas à vendre en cas de modification des fondamentaux, réduction du dividende, risque ESG plus élevé, etc.

Construction & contrôle. Les gestionnaires composent un portefeuille concentré de 40 à 60 actions de conviction diversifiées entre différents pays et segments immobiliers. Les marchés et positions sont suivis en permanence. Si la stratégie buy & hold est privilégiée, les gestionnaires recherchent aussi activement de nouvelles opportunités et n’hésitent pas à vendre en cas de modification des fondamentaux, réduction du dividende, risque ESG plus élevé, etc. (en%)

Données arrêtées à fin octobre 2020

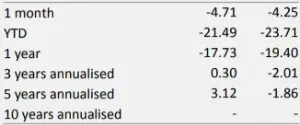

Rapport mensuel du fonds DPAM Invest B Real Estate Europe Dividend Sustainable

Rapport mensuel du fonds DPAM Invest B Real Estate Europe Dividend Sustainable

(% par rapport aux encours)

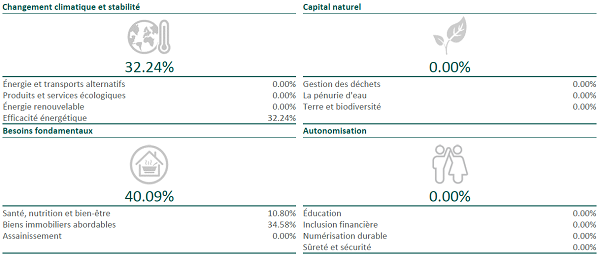

Rapport trimestriel sur la durabilité du fonds DPAM Invest B Real Estate Europe Dividend Sustainable

Rapport trimestriel sur la durabilité du fonds DPAM Invest B Real Estate Europe Dividend Sustainable

Souscrivez à ce fonds sur EasyBourse

Souscrivez à ce fonds sur EasyBourse

Processus d’investissement du fonds DPAM L Bonds Climate Trends Sustainable

Processus d’investissement du fonds DPAM L Bonds Climate Trends Sustainable

L’objectif du fonds (lancé en 2019) est de proposer une stratégie obligataire qui maximize l’exposition au thèmes climatiques.

L’objectif du fonds (lancé en 2019) est de proposer une stratégie obligataire qui maximize l’exposition au thèmes climatiques. Flexibilité : investir seulement en green bonds EUR crée des déviations fortes vs une approche aggregate EUR classique (duration, secteurs, part de la gestion active), et pour résoudre ça, ont été ajoutés deux éléments de flexibilité.

Flexibilité : investir seulement en green bonds EUR crée des déviations fortes vs une approche aggregate EUR classique (duration, secteurs, part de la gestion active), et pour résoudre ça, ont été ajoutés deux éléments de flexibilité. Le fonds peut investir en dehors de l’EUR IG, il y a de la flexibilité en devises, duration et Yield mais le fonds ne peut pas dévier de (+/-)1% en VaR du Barclays EUR Agg.

Le fonds peut investir en dehors de l’EUR IG, il y a de la flexibilité en devises, duration et Yield mais le fonds ne peut pas dévier de (+/-)1% en VaR du Barclays EUR Agg. Le fonds peut investir dans 2 autres poches qui étendent l’univers par rapport aux seuls green bonds et permette de capturer des opportunités dans l’univers des investissement liés au climat.

Le fonds peut investir dans 2 autres poches qui étendent l’univers par rapport aux seuls green bonds et permette de capturer des opportunités dans l’univers des investissement liés au climat. Diversification :

Diversification : Le fonds peut investir dans 3 grandes catégories d’actifs:

Green/sustainability bonds (+/- 80% du portefeuille): corporate & souverains (traçages des investissement et évaluation continue des impacts)

Green/sustainability bonds (+/- 80% du portefeuille): corporate & souverains (traçages des investissement et évaluation continue des impacts) Climate Challenger: sociétés opérant dans des secteurs clés en transition (utilities, building materials) qui montrent le chemin dans leur industrie pour générer un impact positif sur les empreintes carbone

Climate Challenger: sociétés opérant dans des secteurs clés en transition (utilities, building materials) qui montrent le chemin dans leur industrie pour générer un impact positif sur les empreintes carbone Climate Enabler: sociétés qui génèrent un part significative de leurs revenus dans des produits/service “verts”

Climate Enabler: sociétés qui génèrent un part significative de leurs revenus dans des produits/service “verts” Durabilité :

Durabilité :Tous les émetteurs doivent respecter les conditions d’éligibilité ESG et sont évalués selon le processus de DPAM.

Notation, accréditation et récompenses

Notation, accréditation et récompenses

(en%)

Données arrêtées fin octobre 2020

Rapport mensuel du fonds DPAM L Bonds Climate Trends Sustainable

Rapport mensuel du fonds DPAM L Bonds Climate Trends Sustainable

Rapport trimestriel sur la durabilité du fonds DPAM L Bonds Climate Trends Sustainable

Rapport trimestriel sur la durabilité du fonds DPAM L Bonds Climate Trends Sustainable

Souscrivez à ce fonds sur EasyBourse

Souscrivez à ce fonds sur EasyBourse

Pourquoi le fonds DPAM L Bonds Emerging Markets Sustainable ?

Pourquoi le fonds DPAM L Bonds Emerging Markets Sustainable ? Processus d’investissement du fonds DPAM L Bonds Emerging Markets Sustainable

Processus d’investissement du fonds DPAM L Bonds Emerging Markets Sustainable

Analyse de durabilité :

Analyse de durabilité :Un conseil indépendant composé de trois experts externes en durabilité et de trois spécialistes en investissements de DPAM se réunit deux fois par an pour évaluer les pays émergents dans différents domaines.

La première étape consiste à exclure les pays considérés comme « non libres » ou « non démocratiques » de l’univers d’investissement. Leur statut est déterminé sur base de rapports de l’ONG Freedom House et du Democracy Index de l’Economist Intelligence Unit.

La première étape consiste à exclure les pays considérés comme « non libres » ou « non démocratiques » de l’univers d’investissement. Leur statut est déterminé sur base de rapports de l’ONG Freedom House et du Democracy Index de l’Economist Intelligence Unit.  Ensuite, les pays sont classés sur base des efforts consentis par rapport à cinq dimensions de durabilité. Les pays se voient attribuer une note et sont classés en quatre quartiles. Une approche « meilleurs élèves » est alors appliquée : le fonds investit minimum 40% du capital dans les pays classés dans le premier quartile. Une approche « meilleurs élèves » est alors appliquée : le fonds investit minimum 40% du capital dans les pays classés dans le premier quartile. Jusqu’à 10% du capital peuvent être investis dans des pays du dernier quartile qui s’appliquent à faire améliorations et offrent souvent des opportunités de rendement plus élevé.

Ensuite, les pays sont classés sur base des efforts consentis par rapport à cinq dimensions de durabilité. Les pays se voient attribuer une note et sont classés en quatre quartiles. Une approche « meilleurs élèves » est alors appliquée : le fonds investit minimum 40% du capital dans les pays classés dans le premier quartile. Une approche « meilleurs élèves » est alors appliquée : le fonds investit minimum 40% du capital dans les pays classés dans le premier quartile. Jusqu’à 10% du capital peuvent être investis dans des pays du dernier quartile qui s’appliquent à faire améliorations et offrent souvent des opportunités de rendement plus élevé. Analyse des pays, devises et titres individuels :

Analyse des pays, devises et titres individuels : Les gestionnaires, en partenariat avec les é

Imen Hazgui

Publié le 12 Janvier 2021

PLUS DE 20 000 PRODUITS À 0€ DE FRAIS DE COURTAGE

PLUS DE 20 000 PRODUITS À 0€ DE FRAIS DE COURTAGE