Investir sur l'or, un "actif refuge" dont le prix ne cesse de monter

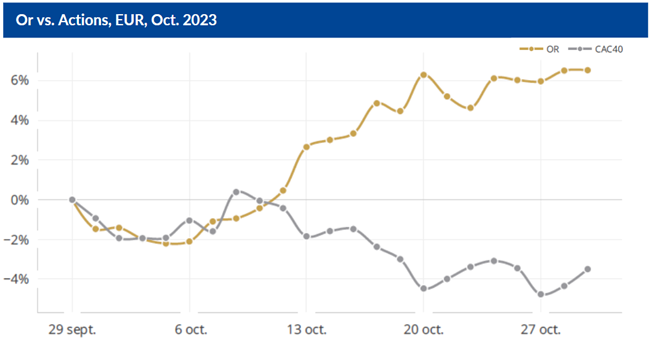

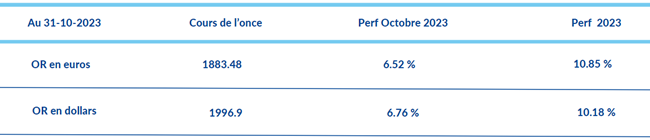

(Easybourse.com) Le cours de l'or en euro a gagné plus de 10% depuis le 1er janvier, et presque 7% rien qu'au mois d'octobre. Le prix du métal jaune a refranchi, le mois passé et la semaine dernière, la barre symbolique des 2 000 dollars l'once, un niveau qui n'avait plus été atteint depuis les mois d'avril-mai, période de stress financier intense avec les faillites de banques (Silicon Valley Bank, crédit Suisse, etc.). La forte progression, qui fait suite à une période de consolidation sur fond de hausse des rendements réels, s'explique principalement par le conflit au Proche Orient. A présent, le consensus table sur un contexte économique, financier et géopolitique, encore porteur pour cet « actif refuge ». Explication et éclairage sur les instruments financiers qui ont permis à nos clients de se positionner sur la matière première.

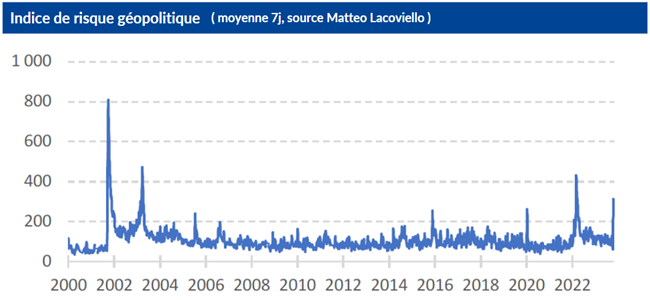

Le conflit au Moyen Orient, a exacerbé les préoccupations sur le front géopolitique ces dernières semaines. En témoigne le sursaut de l’indice Risque Géopolitique (Geopolitical Risk Index) qui a atteint un nouveau atteint le 19 octobre.

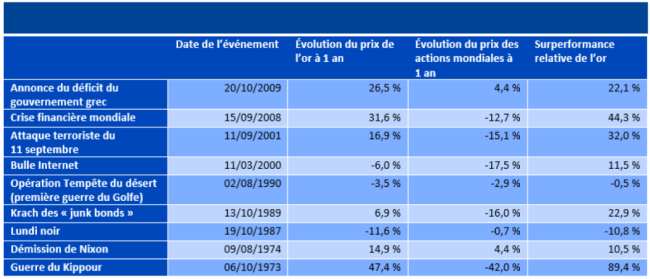

Le sentiment d’inquiétude a poussé grand nombre d’investisseurs à chercher des valeurs refuges, et l’or a constitué un parfait candidat.

Ceci étant, l’ascension de l’or a donné lieu à une configuration relativement atypique sur les marchés financiers, à savoir un découplage avec l’augmentation des rendements réels.

Pour rappel, la politique de resserrement monétaire des grandes banques centrales pour combattre l’inflation a conduit les actifs défensifs tels que les bons du Trésor américain à générer un rendement (jusqu’à l’échéance) supérieur à 5 % sur 2 ans, et proche de 5 % sur 10 ans. Cela a porté les rendements nominaux des bons du Trésor à 10 ans à leur plus haut niveau depuis 2007 et les rendements réels à leur plus haut niveau depuis 2008.

Les opérateurs sur les marchés financiers tablent aujourd’hui sur la persistance de cette décorrélation, et ce pour diverses considérations.

Source : LBMA,Yahoo, Comptoir National de l’Or ( gold.fr )

En effet, au-delà du fait que le risque géopolitique devrait demeurer palpable, des paramètres liés à la dégradation du contexte économique et relatifs aux fondamentaux de l’offre et de la demande sous-jacents à l’or incitent à tabler sur la persistance de la hausse du cours de l’once.

Tout d’abord, la forte inflation persiste, au-dessus de 4% hors énergie et alimentaire dans la plupart des pays développés Et la vapeur n’a pas vocation à retomber avec les inquiétudes sur les prix de l’énergie si le conflit s’élargit au proche orient, et sur les prix de matières agricoles, si les conditions climatiques mondiales sont difficiles.

Dans ces circonstances, le niveau des taux d’intérêt est destiné à se maintenir à un niveau élevé, non sans retombées néfastes pour l’économie réelle. Après le marché immobilier, les entreprises et les banques pourraient souffrir. Plus de 5000 milliards de dette d’entreprise est à refinancer en 2024, à des taux plus hauts, ce qui pèsera sur les résultats. Dans son dernier rapport sur la stabilité financière, le FMI s’inquiète particulièrement pour les petites et moyennes entreprises : dans les économies développées, près de 40% d’entre elles n’ont pas assez de trésorerie pour faire face à une année de charge d’intérêt.

Par conséquent, l’or devrait tout au moins conserver son rôle d’actif de sécurité.

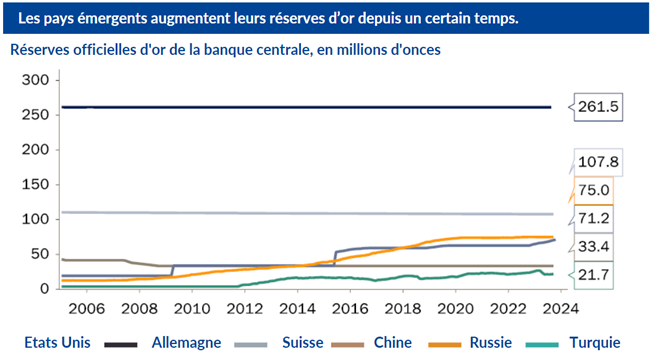

De surcroît , sur le plan fondamental, la matière première jouit d’une demande structurellement plus abondante. Tout d’abord du côté des acheteurs institutionnels, avec une activation de plus en plus vive des banques centrales, en particulier dans les pays émergents.

Avec des achats d'or officiels de 217 tonnes, de novembre 2022 à août 2023, la Chine continue d'être l'acheteur institutionnel le plus important depuis le début de l'année. L’Inde dépasse désormais les 800 tonnes de réserves. La banque centrale turque a amassé 43 tonnes de juin à août 2023. En Europe, la Pologne a signalé, avec une acquisition de 19 tonnes en septembre, avoir atteint son objectif annoncé d’acheter 100 tonnes de métal jaune en 2023

Source : IMF, Bank J.Safra Sarasin, 16.11.2023

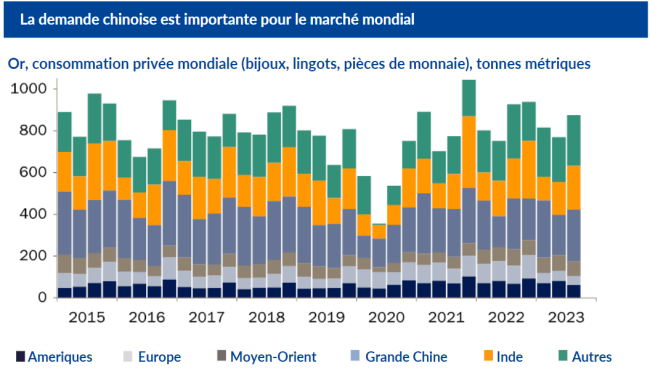

Les acheteurs individuels ne sont pas en reste. La toile de fond macroéconomique de la Chine et le manque d'alternatives d'investissement nationales viables et attrayantes a entraîné une augmentation de la demande pour l’or physique parmi les investisseurs locaux.

Source :World Gold Council, Bank J. Safra Sarasin, 16.11.2023

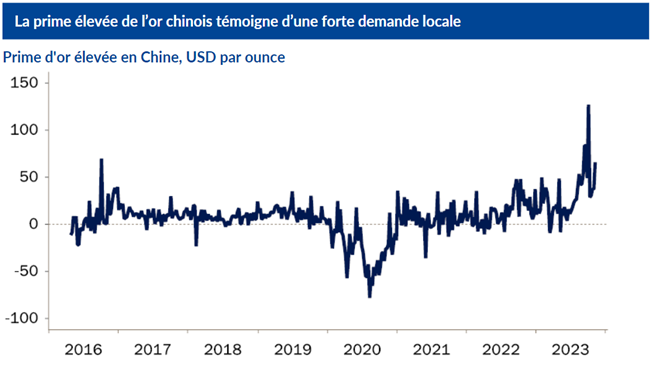

Autrefois considéré comme un actif sûr, en Chine l'immobilier a perdu beaucoup de son attrait. Le secteur est en déclin structurel. Les actions chinoises ont également sous-performé au cours des deux dernières années et le renminbi a de nouveau atteint son niveau le plus bas en 2022, effaçant les gains réalisés après la réouverture de la Chine.

Le gouvernement appliquant des limites strictes aux sorties de capitaux, il est difficile pour ces investisseurs locaux de se tourner vers le monde extérieur.

La demande inhabituellement élevée d'or a été particulièrement visible dans le récent pic de la prime de l'or en Chine - l'écart entre le prix de l'or à Shanghai et celui à Londres. L'écart se situait généralement autour de 10 dollars l'once au cours des dix dernières années, mais il a temporairement dépassé 50 $ l'once au cours du troisième trimestre 2023

Source :Macrobond, Bank J. Safra Sarasin, 16..2023

Selon la China Gold Association, la demande bijoutière a cru de 5% sur les 9 premiers mois de 2023 par rapport à la même période de 2022. Quant à la demande de pièces et lingots, elle bondit de 16%.

Cet appétit pour l'or physique témoigné dans l’Empire du milieu devrait rester suffisamment fort pour peser sur le marché mondial.

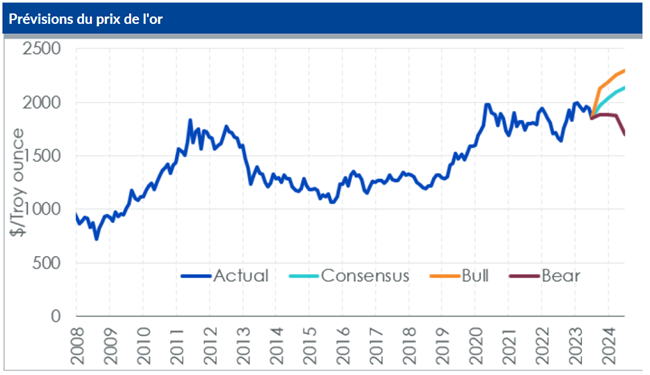

Eu égard à l’ensemble de ces éléments, dans certains scénarios, l’or pourrait atteindre 2 300 dollars l’once. Il s’agirait d’un niveau 12 % plus élevé que le plus haut niveau nominal jamais atteint, observé en août 2020, et inférieur d’environ 7 % à celui-ci en termes réels. Il s’agirait toutefois d’un niveau inférieur de 33 % au niveau record historique atteint en 1980.

Prévisions du modèle WisdimTree, données historiques Bloomberg, données disponibles à la fin Septembre 2023. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes.

Les produits financiers positionnés sur l’or achetés par nos clients en octobre et novembre

À consulter également :

À consulter également :

« Cet article ne doit en aucun cas s'apparenter à une recommandation d'acheter, de vendre ou de continuer à détenir un investissement. Il n’a aucune valeur contractuelle et ne constitue en aucun cas un conseil en investissement.

Easybourse ne saurait être tenus responsables d'une décision d'investissement ou de désinvestissement sur la base de cet article. Le placement en bourse est soumis aux fluctuations et aux aléas des marchés financiers. Il comporte un risque de perte en capital.

Les performances passées ne préjugent pas des performances à venir. Elles ne sont pas constantes dans le temps et ne constituent en rien une garantie de performances futures. »

Imen Hazgui / Boulfrad Oussama

Publié le 22 Novembre 2023