Yann GIORDMAINA

Gérant du fonds Tocqueville Value Europe

Pourquoi les investisseurs pourraient s'intéresser de nouveau aux valeurs décotées d'ici la fin de l'année ?

Publié le 29 Septembre 2021

Pouvez-vous nous rappeler ce que l’on entend par gestion value ?

La gestion value correspond à une certaine lecture que l’on peut se faire d’une valeur ou d’un secteur. Elle est la résultante d’un travail approfondi sur l’estimation du décalage qui existe entre la valeur intrinsèque d’une société ou d’un secteur et sa valorisation sur les marchés financiers.

De quelle manière appréciez-vous la valeur intrinsèque d’une valeur ?

Nous admettons qu’une société s’inscrit avant tout dans un métier.

Une valeur intrinsèque équivaut ainsi au juste prix de cette société, c’est-à-dire à une certaine rentabilité normative qui tient compte de ses profils de compte de résultat, de bilan, et de cash-flow.

Nous adaptons notre maquette de raisonnement à la spécificité de l’entreprise, son histoire, son environnement concurrentiel, son expertise, son empreinte géographique...

Nous nous efforçons de ne pas uniquement regarder dans le rétroviseur par le biais de données historiques et plutôt de considérer, où nous nous situons dans le cycle à l’instant "t" ainsi que les anticipations du marché à moyen terme, un à deux ans.

Certaines métriques vous semblent-elles plus révélatrices dans le contexte actuel ?

Depuis au moins trois ans, le marché paie très cher la croissance visible du chiffre d’affaires. Cette métrique est à mon sens symptomatique d’un déséquilibre du marché. Nous y faisons particulièrement attention.

Comment expliquez-vous le regain d’intérêt pour la gestion value depuis un an ?

L’annonce de Pfizer relative à la commercialisation de son vaccin a été cruciale dans le retour des investisseurs sur les actions cycliques décotées. Cette communication a signifié une réouverture des économies et un certain retour à la normale.

Le rattrapage s’est-il fait avec une certaine discrimination. Les valeurs automobiles et bancaires ont porté le rallye. Certains secteurs sont restés délaissés comme les valeurs énergétiques ou les valeurs télécoms. A l’intérieur des secteurs, des différences de comportement ont également été observées.

Il est à relever que le fort rallye des titres décotés s’est cependant estompé en mai 2021. Entre fin juin et fin août, les valeurs de croissance européennes (MSCI Croissance Europe) ont fait 400 points de base de mieux que les valeurs décotées européennes (MSCI Value Europe). La principale raison de ce retournement de situation réside dans les craintes d’une décélération notable de la croissance économique.

Vous êtes d’avis qu’un regain d’intérêt pour les titres décotés pourrait se manifester d’ici la fin de l’année. Pourquoi ?

Des tensions se font ressentir sur l’offre en raison de goulets goulots d’étranglement sur la production et d’une réponse insuffisante à la demande, ce qui a pour conséquence une poussée des pressions inflationnistes. Les anticipations de marché pourraient tabler sur une hausse des taux longs qui porterait préjudice aux modèles de valorisation des titres de croissance mais serait à l’inverse propice aux valeurs décotées.

Par ailleurs, s’il y a eu une petite amélioration des valorisations des titres décotés, l’écart avec les titres de croissance reste à son plus haut historique. D’autant plus qu’en raison du réhaussement des prévisions des résultats des sociétés sur l’année 2021, les valorisations des titres value sont moins chères qu’en juin. Nous sommes revenus sur les travers de 2018-2019.

Nous tablons sur une meilleure répartition des flux d’investissement sur les secteurs et les titres cotés avec une régression de la dichotomie exagérée perceptible entre le style value et le style growth.

Un mot sur votre processus de gestion… Quelles sont ses lignes directrices phares ?

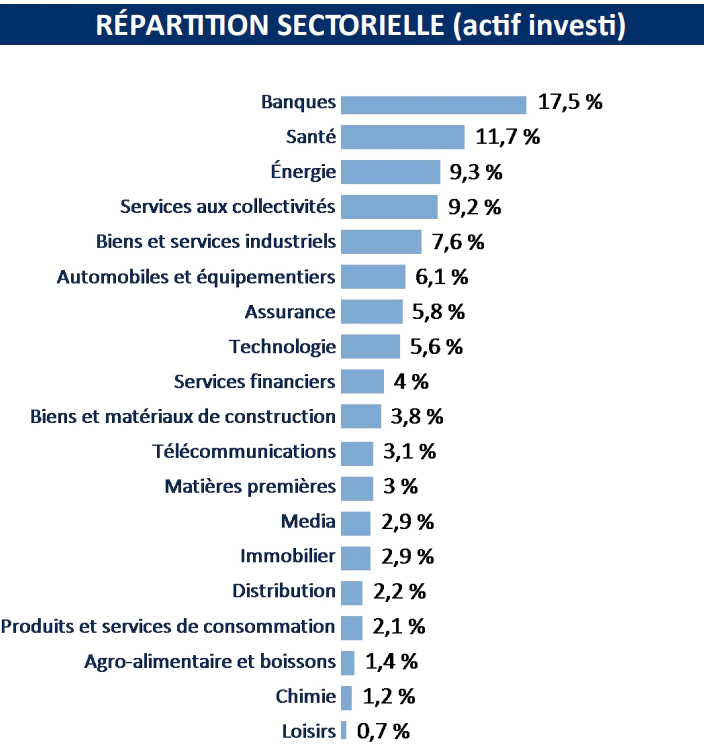

1) Tout d’abord, notre philosophie d’investissement est ouverte et sans a priori. Nous pouvons nous positionner sur tous les secteurs dès lors que nous estimons un gap apparent entre ce que price le marché et la valorisation intrinsèque que nous calculons. Ce qui importe c’est le modèle économique de la société considérée et l’écosystème dans lequel elle évolue.

Nous sommes susceptibles de nous orienter vers des valeurs qui peuvent de prime abord paraître chères. Nous pouvons même décider d’allouer une partie de nos encours sur des introductions en bourse.

Nous n’hésitons pas à être contrariants. Une illustration peut être donnée avec une valeur comme IPSOS qui constitue une ligne du portefeuille depuis longtemps. Ce leader mondial des études de marché a été en capacité d’afficher une certaine résistance quelle que soit la configuration économique, en 2008, en 2011, en 2020 avec une marge opérationnelle robuste, souvent à deux chiffres. La montée en puissance des GAFA et de l’intelligence artificielle ont poussé les investisseurs à se désintéresser un temps de ce titre jusqu’à ce qu’ils s'aperçoivent qu’un des premiers clients de la société est Google. Le cours de bourse a doublé sur 12 mois glissants alors qu’il n’y a pas eu de réel nouveau flux d’information. La force de l’entreprise a simplement été redécouverte.

2) Ensuite, nous avons une gestion disciplinée. Nous cherchons à établir un objectif de cours qui peut être fonction, selon les cas, d’un ratio price/earnings, d’un flux de trésorerie actualisé, de la réalité des actifs…

Une fois que notre objectif est atteint, nous sortons la valeur du portefeuille d’investissement.

3) Nous n’hésitons pas à revoir notre cas d’investissement afin de le réévaluer. Nous veillons constamment à bien nous nourrir en éléments d’information. Nous surveillons rigoureusement au quotidien ce qui peut se dire sur le marché et dans le secteur concerné. Nous nous appuyons beaucoup sur les avis des autres gérants de Tocqueville Finance, spécialisés sur le style croissance, les midcaps, les thématiques… afin de confronter nos vues et d’éviter les mauvaises analyses.

Ce travail nous permet aussi de générer de nouvelles idées, de nouvelles opportunités et d’autoriser des arbitrages favorables au fonds d’investissement.

Au bout de combien de temps êtes-vous amenés à revoir un cas d’investissement ?

Nous n’avons pas de règle figée en la matière. Cela dépend étroitement de la construction du portefeuille, de sa surperformance, du poids du titre dans le fonds, des coûts d’opportunité…

Quelles caractéristiques présentent le fonds en termes de capitalisations ?

Nous sommes amenés à investir sur toutes les capitalisations. Le fonds a pu contenir dans son historique jusqu’à 35% de midcaps. Actuellement, cette proportion est plutôt de l’ordre de 15% à 20%.

Ce qui nous importe, ce n’est pas tant la taille de capitalisation, mais surtout la capacité à sortir de la ligne, qui dépend notamment du flottant et du volume traité.

Y a-t-il des secteurs que vous évitez ?

Nous évitons les valeurs biotechs car leur probabilité de succès est le plus souvent très binaire. Ces sociétés, en attente d’homologation, qui ne réalisent pas forcément de chiffre d’affaires, ont un profil spécifique qui n’est pas adapté au fonds.

Quelles sont vos convictions du moment ?

Nous pouvons mentionner le secteur bancaire, longtemps mal aimé consécutivement à la crise de 2008. Ce secteur a été fortement réglementé. Nous considérons que l’essentiel de la mise en conformité a été faite et qu’il n’y a plus a attendre de flux de mauvaises nouvelles sur l’ensemble du secteur. Les autorités de tutelle ont à l’esprit que les banques sont aujourd’hui des acteurs nécessaires au bon fonctionnement de l’activité économique. Qui plus est, les résultats affichés sont de bonne facture.

Nous pouvons mentionner le secteur bancaire, longtemps mal aimé consécutivement à la crise de 2008. Ce secteur a été fortement réglementé. Nous considérons que l’essentiel de la mise en conformité a été faite et qu’il n’y a plus a attendre de flux de mauvaises nouvelles sur l’ensemble du secteur. Les autorités de tutelle ont à l’esprit que les banques sont aujourd’hui des acteurs nécessaires au bon fonctionnement de l’activité économique. Qui plus est, les résultats affichés sont de bonne facture.Nous pouvons aussi trouver de la décote dans certaines valeurs énergétiques traditionnelles impliquées dans la production d’énergie renouvelable.

Qu'en est-il du turnover du fonds depuis le début de l’année ?

Le turnover a surtout varié à la hausse en raison de la labellisation ISR du fonds, en version 2. Un focus a été fait sur le profil des émissions carbone des lignes du portefeuille afin de rester en dessous de la moyenne de l’indice de référence.

Les informations mentionnées dans cette interview sont fournies à titre purement informatif. Elles ne constituent aucunement une recommandation ou un conseil en investissement. La décision d’investissement dans les produits doit être fondée sur les documents légaux relatifs au produit (Document d’informations clés pour l’investisseur (DICI), prospectus, derniers rapports annuels et semestriels disponibles. Ces documents sont directement consultables sur le site EasyBourse ou peuvent être demandés à notre service client d’EasyBourse. La responsabilité de Tocqueville et d'EasyBourse et/ou de ses dirigeants et salariés ne saurait être engagée en cas d'erreur, d'omission ou d'investissement inopportun. Investir sur les marchés financiers comporte des risques, notamment un risque de perte en capital.

Interview réalisée par Imen Hazgui

PLUS DE 20 000 PRODUITS À 0€ DE FRAIS DE COURTAGE

PLUS DE 20 000 PRODUITS À 0€ DE FRAIS DE COURTAGE