Ton Wijsman

Gérant Senior chez AllianceBernstein

Zoom sur le fonds AB International Healthcare : un fonds axé sur le secteur de la santé, noté 5 étoiles Morningstar

Publié le 09 Juin 2020

Quel est l’objet du fonds AB International Healthcare actuellement commercialisé sur EasyBourse ?

Le fonds, créé en 1983, a pour objectif de délivrer une croissance du capital sur le long terme en investissant sur des sociétés liées directement ou indirectement au secteur de la santé partout à travers le monde.

Le fonds cherche à atténuer les baisses de marché tout en participant aux hausses pour délivrer des rendements réguliers à long terme. Ainsi, sur les cinq dernières années, le fonds a été en mesure de capter 90% des baisses et 103% des hausses créant ainsi de l’alpha.

Ce fonds a l’intérêt de cumuler trois atouts phares…

Un potentiel de performance durable, un positionnement sur des entreprises de qualité, une approche défensive dans les phases de perturbations des marchés.

Quel est l’univers d’investissement ?

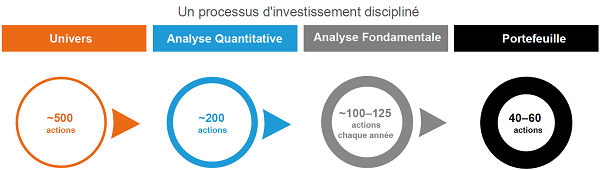

L’univers de départ se compose d’environ 500 valeurs découvertes dans l’indice MSCI World Healthcare, le Russell 3000 Healthcare et de manière isolée par le biais de recherches internes.

Une analyse quantitative aboutit ensuite à la retenue d’environ 200 valeurs sur la base du rendement des actifs, des bénéfices par action, des profits, et de la valorisation.

Une analyse fondamentale conduit au maintien d’environ 100 valeurs tous les ans consécutivement à une évaluation de la compétitivité, des prévisions de la société, des anticipations du consensus, des facteurs de risque ESG.

Le portefeuille est ensuite constitué de 40 à 60 valeurs de conviction, notamment en prenant comme point d’orgue le ratio risque/rendement.

En quoi se distingue le processus de sélection de valeurs ?

Ce process est déployé à partir d’une collaboration étroite de deux gérants de portefeuille Vinay Thapar et John Fogarty, qui ont en moyenne 23 ans d’expérience avec sept analystes spécialisés sur le secteur de la santé qui ont 18 d’expérience en moyenne.

Il se focalise sur les fondamentaux des sociétés. Sont avant tout recherchés les gagnants structurels sur le long terme.

Une attention toute particulière est portée sur les sociétés qui ont un rendement du capital investi élevé ou en amélioration, un fort taux de réinvestissement, un bilan solide, des avantages concurrentiels durables, un déséquilibre risque/récompense positif.

Parallèlement sont évitées les entreprises qui affichent une croissance de leur bénéfice par action au détriment de leur profitabilité, une stratégie d'acquisition non rentable, un levier financier élevé et un risque de concentration, une réussite basée sur la prévision d'événements binaires, des perspectives de développement uniquement à court terme.

L’innovation occupe une place cruciale dans la sélection…

L’innovation dans les données, dans les médicaments et dans les équipements sont de nature à façonner les tendances futures et les nouveaux traitements. Cette innovation est nourrie par l'avant-garde scientifique, l’évolution démographique et les besoins non satisfaits.

Cependant il est de plus en plus difficile de développer un médicament avec succès. Depuis 1976, plus d’un millier de sociétés biotechs ont été créées. 790 ont fait leur entrée en bourse. Elles sont 59 sociétés à avoir vu un de leurs médicaments approuvés, 18 sociétés à en avoir vu deux et seulement 5 sociétés à avoir vu quatre. Ces sociétés sont Regeneron, Gilead, Amgen, Genentech et Vertex, toutes présentes dans le fonds.

Le coronavirus a accéléré la course à l’innovation au sein des sociétés qui composent le portefeuille. Ainsi les sociétés Regeneron et Pfizer travaillent intensément sur le sujet du vaccin. Les sociétés Roche, Quest et Grupo Fleury, sont étroitement impliqués dans les tests relatifs au Covid 19. Les sociétés Fisher&Paykel et Medtronic participent à la production d’appareils respiratoires.

Enfin, dans le domaine de l'informatique de santé, Veeva développe des logiciels spécifiques qui peuvent aider à suivre les taux d'infection au COVID 19.

Toutefois, l’allocation du fonds ne dépend pas du succès des travaux menés à ce sujet…

La rentabilité finale des projets énoncés relatifs au covid 19 n’est pas claire. Les derniers mouvements montrent qu’il suffit d'une amorce d’informations positives dans le domaine pour qu'un titre bondisse de plus de 10%. Ce fut le cas de Moderna dont la capitalisation s’est élevée à 20 milliards de dollars sans génération de revenus.

Cependant, le moindre soupçon de déception est susceptible de conduire à des variations baissières tout aussi significatives.

Quels sous segments dominent dans le portefeuille actuellement ?

Les laboratoires pharmaceutiques représentent la part prépondérante du fonds (31%), avec Roche, Zoetis, Pfizer, NovoNordisk. Ils sont suivis des sociétés spécialisées dans les équipements et les fournitures de soins de santé (24%), avec UnitedHealth Group, Intuitive Surgical, et Cigna ; les sociétés de biotechnologie (15%), tels que Amgen, Regeneron, et Vertex et les prestataires et fournisseurs de services de soins de santé (15%).

A priori, il ne devrait pas y avoir de modifications importantes dans le portefeuille au cours des prochains mois. Le fonds est jugé très équilibré dans sa composition. Les sociétés sur lesquelles il est positionné sont estimées attractives pour les deux à trois prochaines années.

Qu’en est-il de l’allocation géographique ?

De très loin, les Etats-Unis arrivent en tête avec 72% des encours. Arrivent ensuite la Suisse (12%) et le Danemark (5%).

Quelles sont les principales lignes actuellement ?

Roche, UnitedHealth Group, Pfizer, Vertex Pharmaceuticals, Zoetis, Cigna, Regeneron Pharmaceuticals, Intuitive Surgical, Novo Nordisk, Medtronic.

Que peut-on dire sur la performance du fonds ?

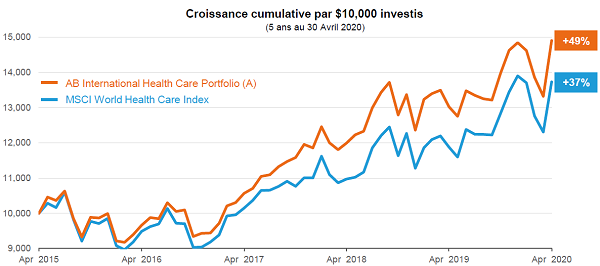

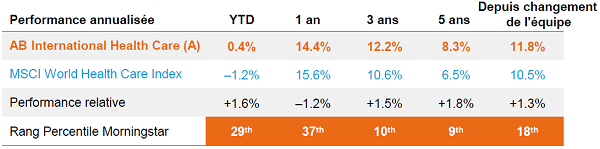

L’indice de comparaison est le MSCI World Health Care. Le fonds a surperformé son benchmark sur une période de trois et cinq ans (performance annualisée de +12,2% contre +10,6% et de +8,3% contre +6,5%).

Sur les deux périodes, le fonds s’est érigé au dixième et neuvième rang percentile de Morningstar.

De quelle manière s’est comporté le fonds au cours du premier trimestre de cette année ?

Le fonds a surperformé l'indice de référence, l'indice MSCI World Health Care, net de frais au cours du trimestre. La sélection des titres a contribué positivement, en particulier dans le secteur des biotechnologies, tandis que la sélection dans le secteur des équipements et fournitures de soins de santé a détériorié la performance générée. Au sein des sous-secteurs, la technologie liée aux soins de santé a été porteuse. Ces gains ont été compensés par des pertes dans le secteur des produits pharmaceutiques.

Plus concrètement, quels ont été les principales sociétés contributrices de cette performance ?

La société de biotechnologie Regeneron Pharmaceuticals a surperformé, car les investisseurs sont enthousiastes quant à l'optionnalité de son travail sur un traitement pour le COVID-19. La société a lancé des tests pour déterminer si le médicament Kevzara, actuellement utilisé pour traiter la polyarthrite rhumatoïde, pourrait traiter les symptômes causés par COVID-19. En outre, les récentes inquiétudes concernant le caractère sécuritaire du médicament oculaire Beovu de Novartis vont probablement entraîner une pression concurrentielle moindre pour le médicament Eylea de Regeneron.

Une position sur Vertex Pharmaceuticals s’est avérée propice car les investisseurs ont reconnu que l'adoption continue de son traitement contre la mucoviscidose sera relativement peu affectée par la perturbation du coronavirus, étant donné la nature chronique et mortelle de la maladie.

La société pharmaceutique Roche a également fait mieux que prévu au cours du trimestre en raison de ses caractéristiques défensives. La plupart des

médicaments de Roche traitent des affections potentiellement mortelles et devraient être utilisés par les patients tout au long de la pandémie. En outre, la division de diagnostic de Roche offre le plus grand volume de test de détection virale COVID-19 et le médicament d'immunologie, Actemra, a montré des résultats encourageants dans les premières études traitant les patients atteints de COVID-19 grave dont le système immunitaire réagit de façon excessive au virus.

médicaments de Roche traitent des affections potentiellement mortelles et devraient être utilisés par les patients tout au long de la pandémie. En outre, la division de diagnostic de Roche offre le plus grand volume de test de détection virale COVID-19 et le médicament d'immunologie, Actemra, a montré des résultats encourageants dans les premières études traitant les patients atteints de COVID-19 grave dont le système immunitaire réagit de façon excessive au virus.En revanche, la société d'orthodontie Align Technology, fabricant d'aligneurs dentaires et de scanners numériques, a été mise à mal en raison d’inquiétudes quant à ses perspectives de revenus, compte tenu des restrictions liées au virus en vigueur qui auront un impact négatif sur les clients aux États-Unis et en Europe, ainsi qu'en Chine.

NMC Health, l'un des principaux opérateurs hospitaliers des Émirats arabes unis, a été pénalisé après que son défaut de paiement à la banque d'Abu Dhabi ait suscité l'inquiétude d'autres créanciers et entraîné une forte vente des actions de la société. L'entreprise a été la cible de la société d'investissement activiste Muddy Waters, et des questions ont été soulevées par les autorités de régulation concernant le financement hors bilan de NMC. Nous avons sorti la valeur du portefeuille au cours du trimestre.

Quest Diagnostics a également été mis à mal après être revenue sur ses perspectives en raison de l'épidémie de coronavirus. Le fournisseur de tests de laboratoire à bas prix a souligné le risque d'augmentation des créances douteuses et de baisse des volumes de tests en raison des retards dans les procédures et les visites chez le médecin, même si les tests relatifs à COVID-19 compensent partiellement ces volumes plus faibles.

Sur quelles perspectives table l’équipe de gestion pour les prochains mois à venir ?

Si le contexte actuel de pandémie ainsi que les prochaines élections américaines continueront à créer une volatilité pour le secteur, à plus long terme, un optimisme est affiché quant aux perspectives du secteur mondial de la santé. Pour rappel, il est à relever que structurellement l’indice MSCI World Health Care a toujours surperformé l’indice MSCI World ces dernières années. A fin avril l’indice Santé était en baisse de 1% contre un repli de 12% pour l’indice Monde. La performance annualisée est de respectivement 12,4% par an, contre 7,7% sur dix ans et de 8,8% contre 6,2% sur quinze ans.

La stratégie reste axée sur les entreprises de soins de santé dont la rentabilité est forte ou en progression, qui ont des bilans solides et sont en mesure d'investir dans leur activité à des taux supérieurs à leur coût du capital.

D'importants mouvements dans le portefeuille ne sont pas envisagés au cours des prochains mois. L’équipe de gestion ne table pas sur de grandes surprises.

A priori, davantage de prises de bénéfices devraient avoir lieu sur des sociétés qui ont très bien performé dans le segment des diagnostiques, des respirateurs artificiels ou de la télémédecine.

Parallèlement, d’autres entités mises à mal au cours des premiers mois de l’année devraient rebondir sous l’effet d’un nouveau stimulus donnée à leur activité. En particulier, celles impliquées dans les interventions chirurgicales non urgentes qui ont été arrêtées pendant un temps en raison du coronavirus et qui ont repris depuis, comme Straumann dans les implants dentaires ou Zimmer Biomet, dans les implants de substitution du genou.

Aucun sous-secteur ne devrait largement surperformer le secteur dans son ensemble.

Il n’y a pas de focus particulier fait sur sur les opérations de consolidation pour les mois à venir. Il est peu probable d'avoir à court terme le rapprochement de leaders du marché comme Astra et Zeneca ou Glaxo et Smithkline. De même nous ne pensons pas qu’il y aura beaucoup d’opérations de rachat de petites sociétés par de grands laboratoires. Nous devrions davantage observer une multiplication de partenariats sur ce terrain.

Un mot sur les principaux risques à considérer dans le fonds ?

Tout d'abord, le risque lié à la valorisation des titres du portefeuille. La valeur des titres en bourse peut aussi bien baisser qu'augmenter, sur des périodes courtes ou longues, et il est alors possible d'avoir un remboursement de moindre montant que ce qui a été investi à l'origine. Il y a ensuite le risque de portefeuille ciblé. L'investissement dans un nombre limité d'émetteurs, d'industries, de secteurs ou de pays peut soumettre le portefeuille à une plus grande volatilité qu'un portefeuille investi dans un éventail plus large ou plus diversifié de titres. D'autres risques incluent le risque relatif aux marchés émergents, le risque d'allocation, le risque de rotation du portefeuille, le risque de contrepartie des produits dérivés OTC. Ces risques, ainsi que d'autres, sont décrits dans le prospectus du fonds.

Il existe de nombreux moyens de se tenir informé de ce qui se passe dans le fonds chaque mois. Des avis éclairés de nos experts sont régulièrement proposés.

De quelle manière sont considérés les critères ESG ?

La prise en compte des critères ESG dans le fonds est jugée extrêmement importante. La sécurité pour les personnes travaillant sur la conception, la production, l’utilisation des médicaments et équipements est cruciale. De même une vigilance est affichée sur les sujets liés à la corruption. Il est veillé, par exemple, à ce qu’aucune des sociétés investies ne corrompe des médecins pour préconiser l'utilisation de leurs médicaments, de leurs équipements, ou de leurs services.

La prise en compte des critères ESG dans le fonds est jugée extrêmement importante. La sécurité pour les personnes travaillant sur la conception, la production, l’utilisation des médicaments et équipements est cruciale. De même une vigilance est affichée sur les sujets liés à la corruption. Il est veillé, par exemple, à ce qu’aucune des sociétés investies ne corrompe des médecins pour préconiser l'utilisation de leurs médicaments, de leurs équipements, ou de leurs services. Sous le prisme de ces considérations ESG, certaines sociétés ont ainsi été exlues du périmètre investissables notamment parmi le sous segment des sociétés spécialisées dans les génériques.

Qu’en est-il des encours du fonds ?

Les encours du fonds s’élèvent à 960 millions d’euros au 30 avril 2020.

Imen Hazgui

PLUS DE 20 000 PRODUITS À 0€ DE FRAIS DE COURTAGE

PLUS DE 20 000 PRODUITS À 0€ DE FRAIS DE COURTAGE